O planejamento tributário já deve estar sendo trabalhado pelas empresas que desejam otimizar o desempenho fiscal

Glória Cunha, da Domingues e Pinho Contadores

A gestão dos tributos tem importante papel na lucratividade e competitividade dos negócios. Por isso, o planejamento tributário 2023 já deve estar sendo trabalhado pelas empresas que desejam otimizar o desempenho fiscal no ano que se aproxima.

Anualmente, as empresas devem reservar um tempo para reavaliar os fatores determinantes dos resultados do ano corrente, elaborar orçamento e validar os objetivos para o próximo ano.

Isso porque definir as ações e estratégias para os próximos projetos com certeza irá contribuir para o recolhimento mais racional de tributos em 2023.

O que considerar no planejamento tributário 2023?

Para iniciar essa avaliação, é preciso conhecer profundamente a maturidade da operação da empresa, identificando mudanças em relação a cenário econômico, faturamento, margem de lucro, custos e estrutura operacional.

Com a projeção do cenário operacional do próximo ano, inicia-se então a revisão tributária, considerando inclusive a adoção de benefícios fiscais compatíveis com as operações da empresa.

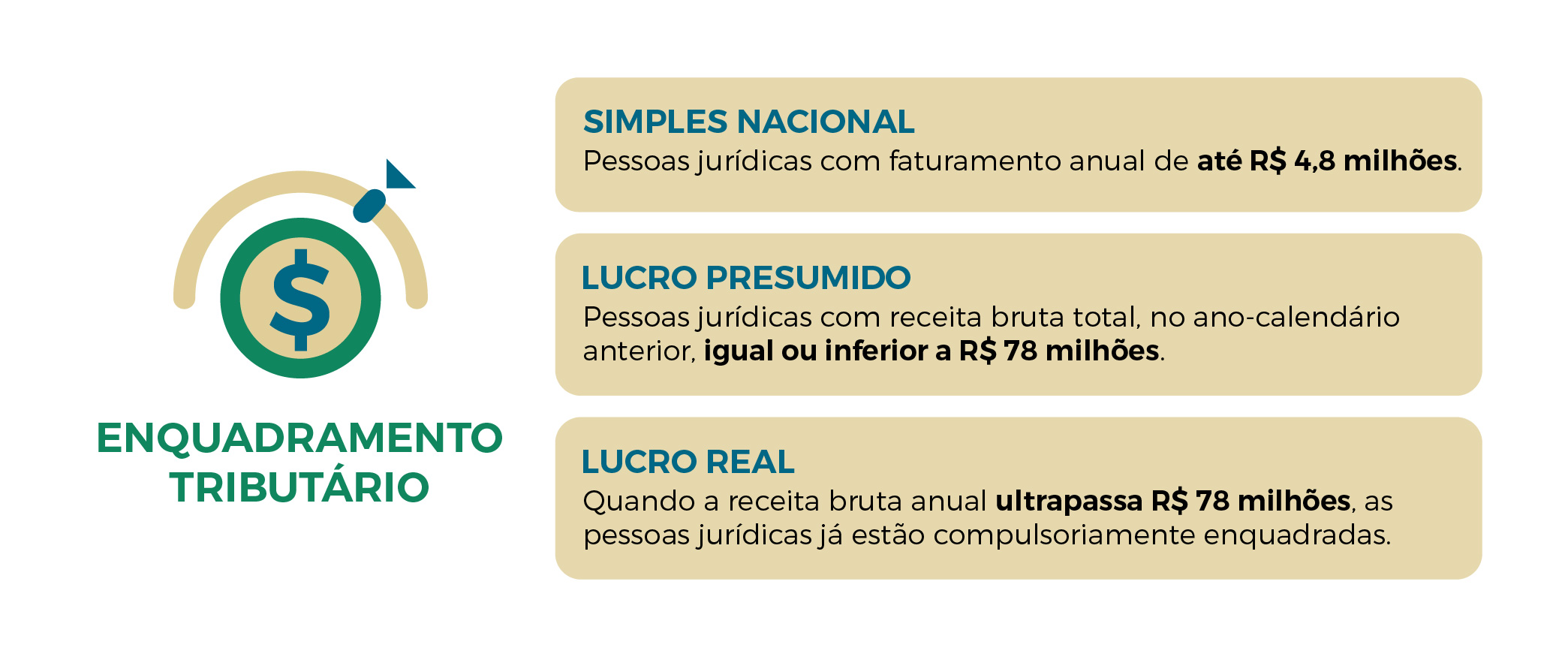

Definição do regime tributário

Com apoio fiscal especializado é possível fazer simulações e avaliar os prós e contras de um novo enquadramento tributário.

A depender do segmento de atuação e nível de faturamento, a empresa poderá estar impedida de optar por algum regime tributário.

O Lucro Real, por exemplo, é o único regime aplicável para empresas que atuam no setor financeiro, que obtenham rendimentos ou ganhos de capital oriundos de investimentos no exterior e que possuam benefícios fiscais para redução ou isenção de tributos.

A complexidade de apuração de cada regime é um ponto importante a considerar na avaliação. O Lucro Real reserva oportunidades tributárias, mas ao mesmo tempo exige um acompanhamento mais ativo no dia a dia.

Em 2023, a opção pelo Simples Nacional deve ser feita até o último dia útil de janeiro, enquanto a opção pelo Lucro Presumido ou Lucro Real precisa ser efetuada até a data de pagamento da primeira guia de imposto de renda e contribuição social do ano.

Recuperação de créditos tributários

Outra medida a contribuir para a eficiência do negócio é a recuperação de créditos oriundos de pagamentos de tributos efetuados em duplicidade ou a maior.

Uma revisão fiscal promove um diagnóstico com as possibilidades de resgatar créditos a serem utilizados para liquidação de tributos a vencer ou a devolução de recursos ao caixa da empresa.